+36-30-328-

info@

Multi anyacégek, külföldi bankok és beszállító partnerek vették át a belföldi bankok helyét a magyar vállalatok finanszírozásában a válság nehéz évei alatt. Legalábbis részben. A legfrissebb adatok azonban már azt mutatják, megállt a bankjaink háttérbe szorulása, és lassan, de biztosan egyre nagyobb lesz a hazai hitelintézetektől felvett hitelek szerepe a finanszírozásban.

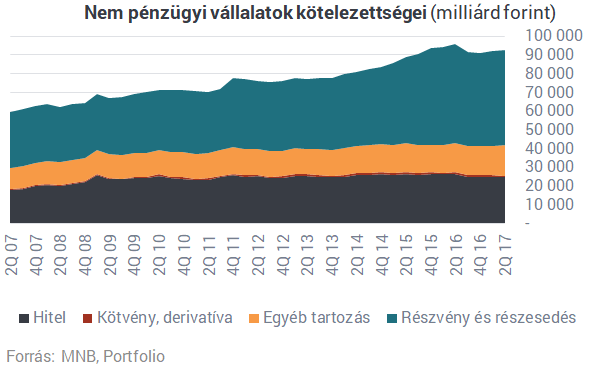

Az MNB (nem konszolidált) pénzügyi számlák statisztikái szerint a GDP csaknem háromszorosára rúgott a hazai (nem pénzügyi) vállalatok kötelezettségállománya 2017 közepén, és csaknem elérte a 93 000 milliárd forintot. A statisztikák ebbe a tőke jellegű tulajdonosi hozzájárulást, vagyis a részvényeket és részesedéseket is beleszámítják. Válság ide vagy oda, a kötelezettségállomány növekedése szinte töretlen volt az elmúlt évtizedben, és 10 év alatt összesen 56%-kal emelkedett.

Ha viszont csak a külső kötelezettségeket, vagyis elsősorban hiteleket és egyéb tartozásokat nézzük (miután a kötvény- és derivatív finanszírozás továbbra is marginális Magyarországon), akkor láthatóan visszafogta a válság a magyar vállalatok iránti bizalmat, és inkább stagnálás, mint dinamikus növekedés látható ezen a téren.

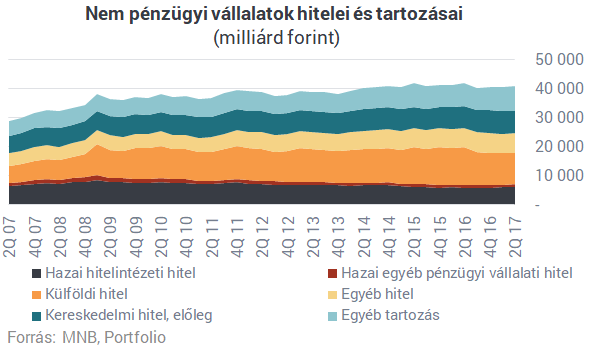

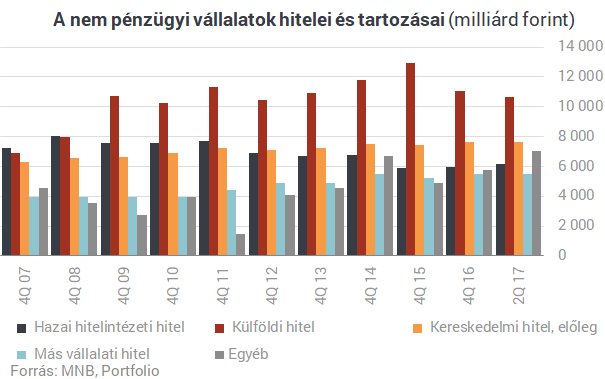

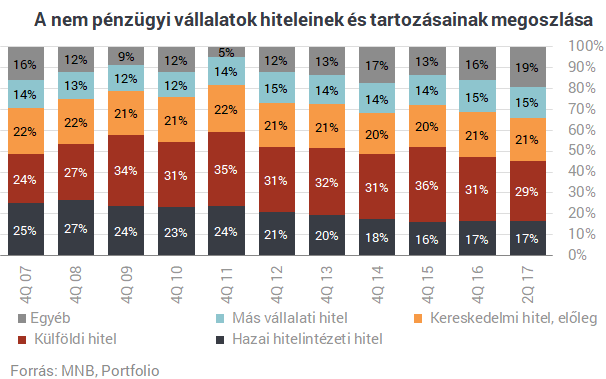

Hajlamosak vagyunk a külső finanszírozás hallatán elsősorban hazai bankhitelre gondolni, de ez a magyar vállalatok esetében egyáltalán nem domináns finanszírozási forma, még ha általában ezzel foglalkozik is a gazdasági sajtó. Az igazság az, hogy a külső finanszírozás (hitel + egyéb tartozások) mindössze 17%-a jön magyar bankoktól. Volt ennél jóval magasabb is az arány: közvetlenül a válság előtt még a magyar bankok adták e finanszírozás 27%-át.

Ha megnézzük, mi minden előzi meg a magyar bankhiteleket, akkor első helyen a külföldi hiteleket kell említeni, amely jellemzően külföldi tulajdonostól felvett hitel, például multi anyacég cégcsoporton belül nyújtott finanszírozása itteni leányvállalata számára. Ide tartoznak azonban a külföldi bankoktól felvett hitelek is, amely a határmenti vállalkozásokat leszámítva elsősorban szintén a multinacionális cégek itteni érdekeltségeire jellemző. A külföldi (pl. osztrák, német, francia, holland) hitelfelvétel mellett szólt nagyon erősen az eurózóna alacsony kamatkörnyezete.

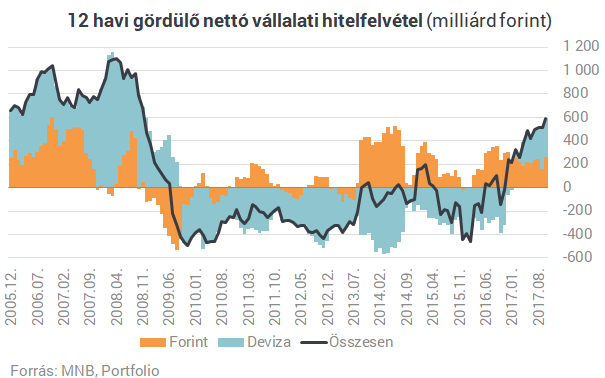

Épp ez utóbbi, a kamatkülönbözet területén sikerült azonban jelentős mértékben ledolgoznia a hátrányát Magyarországnak, miután a külföldi tulajdonú cégek nagy része már nálunk is átlagosan 1-2%-os kamatozás mellett képes hitelt felvenni, és a kevésbé jó minősítésű vállalkozások számára is bőven elérhető a 3-4%-os szint. Az MNB legfrissebb adatai szerint az új vállalati (nem folyószámla) forinthitelek átlagkamata 2% körül, a meglévőké 2,5% körül alakul. Persze továbbra is megvan az euróhitelek szerepe a természetes fedezettel rendelkező vállalatoknál, sőt még nőtt is az utóbbi negyedévekben ezek aránya a hazai hitelfelvételben:

A külföldi hitelek mellett a vállalatok egymás közötti hiteleinek az aránya is nőtt a válság alatt, és érdemes kiemelni a kereskedelmi hiteleket és előlegeket is, amelyek a bankhitelekkel ellentétben szépen tartották magukat az elmúlt években. A rövid lejáratú banki finanszírozás helyét sok esetben a szállítói finanszírozás vette át. Még a hazai bankok szívének az elmúlt években igazán kedves agráriumban is felértékelődött az integrátori finanszírozás szerepe, ami nem pénzügyi vállalatok közötti hitelként jelenik meg a statisztikákban.

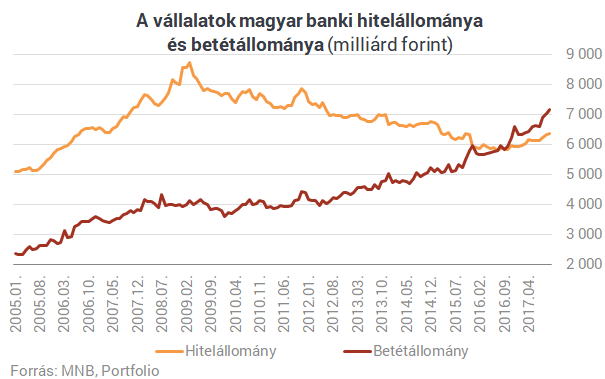

Ahogy azonban a fenti ábrákon már kicsit látható, az elmúlt években megindult a külföldi finanszírozás visszaszorulása a hazai vállalatok forrásoldalán, és ha lassan is, de elkezdett emelkedni a hazai hitelintézeti finanszírozás jelentősége. Persze messze még a 2008-as szint, de a vállalati hitelezési statisztikák már reményteljes fordulatot jeleznek a hazai bankok számára. A lakossági hitelezéshez képest sokkal egyértelműbb a cégek hitelfelvételének növekedése, itt ugyanis nemcsak az új kihelyezések, hanem a hitelállomány is dinamikusan nő.

A hitelállomány 9%-kal nőtt egy év alatt, tranzakciós alapon több mint 10%-os növekményt számolunk az októberi statisztikákat is figyelembe véve. Még nagyobb, 21% volt az elmúlt 12 hónapban a vállalati betétállomány növekedése az alacsony kamatok ellenére, ami valószínűleg a már szétosztott, de még el nem költött EU-forrásokkal magyarázható.

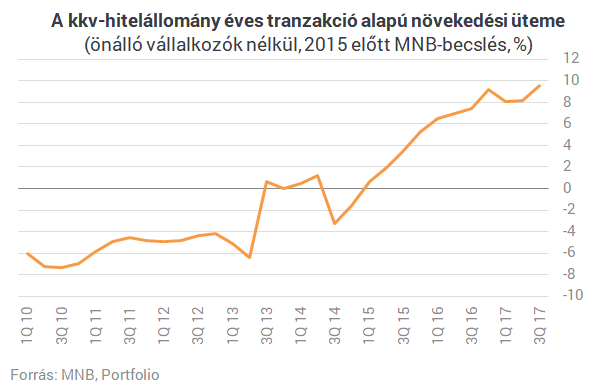

A vállalati szférán belül a kkv-k hitelezéséről a harmadik negyedév végéig állnak rendelkezésre jegybanki adatok. Ezek alapján tranzakciós alapon immár 12,8%-kal emelkedett a kkv-szektor hitelállománya egy év alatt, amennyiben az önálló vállalkozókat is ide számítjuk (nélkülük 9,5%-os volt a plusz, ezt mutatja alábbi ábránk).

A jegybank múlt héten megjelent Hitelezési felmérésre adott banki válaszok azt mutatják, hogy a nagyvállalati és a kkv-szegmens hitelfeltételei egyaránt enyhültek az elmúlt negyedévben, amit

indokoltak a felmérésben részt vevő bankok. Emellett a vállalkozások hitelkereslete is a banki várakozások felett nőtt, nem utolsó sorban az üzleti célú vállalati ingatlanhiteleknek köszönhetően. A hitelintézetek arra számítanak, hogy a következő fél évben további enyhülés következik be a vállalati hitelfeltételekben.

Mindez jó előjel arra nézve, hogy a hazai bankok tovább növeljék szerepüket a hazai gazdaság finanszírozásában.